相続対策には不動産!現金よりお得に遺すために気を付けたいたった1つのこと

今回のコラムは「不動産での相続税対策について」です。

相続税を算出する際、資産の種類により評価方法が異なります。

たとえば現金ならそのままの額が評価額になりますが、

不動産の場合は、路線価方式といい国税庁が毎年作成する相続税路線価を用いて

時価が計算され、その価格に対して課税されます。

(参考:国税庁 財産評価基準書 ※外部サイトが開きます)

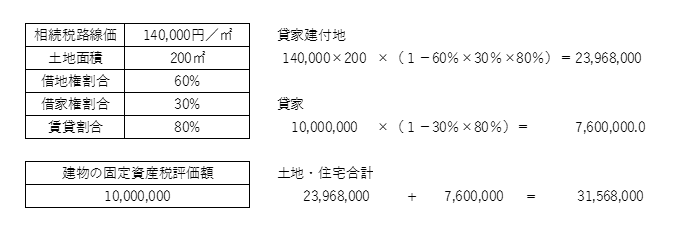

相続税評価額が140,000円/㎡とします。

前面道路に140Dと記載されていた場合

Dは借地権割合といい、借りている側の人がその土地について

どれだけの権利を持っているかの割合です。

等級はA~Gに分かれていて、Aが90%、Gの30%まで以降10%ずつ減少します。

今回の例に挙げた土地はDとありますので、60%の借地割合です。

仮に自分で住む土地として購入した場合は自用地評価額とされ

●自用地評価額=前面路線価×土地面積の計算式であらわされるので

面積が200㎡なら

自用地評価額=140,000円/㎡×200㎡=2800万円 となります。

建物については

固定資産税評価額が相続税評価額になりますので、

●自用家屋評価額=固定資産税評価額となります。

そして共同住宅など不特定多数の方が使用される場合、

土地については貸家建付地、建物については貸家とされ、さらに評価が下がります。

なぜかというと

その不動産を自由に使おうとすると、立ち退きなど求める必要があるので

自分で使っている場合より手間がかかるためとされています。

そのため先述しました借地権割合と借家権割合(現在は全国一律30%)と

賃貸割合という独立部分の合計床面積に対して賃貸に出している合計床面積の割合により算出され、

以下のような一時的に空室となっていた場合、賃貸されていたとしてもいいとされております。

- 各独立部分が課税時期前に継続的に賃貸されてきたものであること。

- 賃借人の退去後速やかに新たな賃借人の募集が行われ、空室の期間中、他の用途に供されていないこと。

- 空室の期間が、課税時期の前後の例えば1か月程度であるなど、一時的な期間であること。

- 課税時期後の賃貸が一時的なものではないこと。

まず貸家建付地については、先ほど記述しました

自用地評価額から借地権割合と借家権割合と賃貸割合をもとに出します。

計算式としましては、

貸家建付地=自用地評価額×(1-借地権割合×借家権割合×賃貸割合)

貸家については、

固定資産税評価額(=自用家屋評価額)から借家権割合と賃貸割合をもとに算出します。

計算式としましては

貸家=固定資産税評価額×(1-借家権割合×賃貸割合)となります。

以上のことをまとめると、下のような表になるのがご理解いただけるかと思います。

仮に図の物件を1億円で購入すると

100,000,000円―31,568,000円=68,432,000円の相続税評価額が圧縮されることになります。

この取引価格と相続税評価額との差額は、市内中心部など人気エリアに行くほど高くなります。

なぜなら、人気エリアならば取引価格が高くなり、賃貸割合も高い状態に保てるためです。

ですので、相続税対策としては人気エリアの物件を購入することが最良です。

また土地の評価には、路線価図の上に記載されているビル街街区などの種類や

土地の形状により補正率があるのと小規模宅地などの特例により

200㎡以内の場合は50%減額されるなどございます。

詳しくは、税理士などにご相談ください。

TAKUTO INVESTMENTではオーナー様皆様のお考えの投資プランに合わせて無理のない投資プランをご提案いたします。また、融資先のご紹介など投資前からのご相談だけではなく物件管理や大規模修繕のご計画などオーナー様の不安を解消できるようバックアップして参りますので、ぜひお気軽にお問合せください。

不動産投資におけるキャッシュフローとは何か?計算方法を解説

不動産投資におけるキャッシュフローとは何か?計算方法を解説