生命保険を活用した相続税対策の7つのメリットとは?

~ 生命保険と相続対策の関係性をセミナーで解説 ~

弊社、2023年に月一度全6回シリーズの相続対策無料セミナーの開催を予定しています。このシリーズセミナーでは、そもそも相続とは何か、ということから相続対策の基本や遺言書の書き方、相続税の仕組み、実際の相続の流れなど、相続の基本と今からやっておくべき対策を実践的に学べます。

2023年04月22日(土)に、相続税対策に生命保険を活用する場合のメリットや注意点をテーマに、無料セミナーを開催いたします。

セミナーに先立ち、この記事では、相続税対策に生命保険がどのように有効なのか、対策方法の具体例を簡単に紹介していきます。

生命保険を活用すれば、相続税の節税や相続人同士のトラブル防止など、さまざまなメリットが期待されます。スムーズに相続を済ませるためにも、生命保険を活用して事前に相続税対策を行いましょう。

ご興味をお持ちいただけましたら、下記のリンクよりお申し込みください。

1.保険金の非課税枠がある

被相続人の死亡時に遺族が受け取る生命保険の保険金は、「みなし相続財産」として、相続税の課税対象になる場合があります。

生命保険金が相続税の課税対象となるケースでは、次の計算式で求められる「非課税枠」が適用されます。

![]()

上記の基礎控除額を上回る生命保険金には、相続税がかかります。

2.生前贈与と生命保険の掛け合わせでさらなる効果

生命保険は、親から子に財産(現預金)を生前贈与することで、相続税対策にさらなる効果が期待できます。

生命保険に加入する際、契約者と保険金受取人を子、被保険者を親として、親から贈与を受けた財産を全額保険料の支払いにあてることで、親の死後に子が死亡保険金を受け取れます。

その贈与金額を毎年110万円以下に抑えれば、さらに贈与税がかかりません。

そして下図のように、保険金の負担を子、保険金を受け取りも契約者である子にした場合、保険金は相続税ではなく、一時所得として所得税(一時所得税)の対象になります。

一般論としては、一時所得税率の方が低いので、支払う税額が低くなるのです。

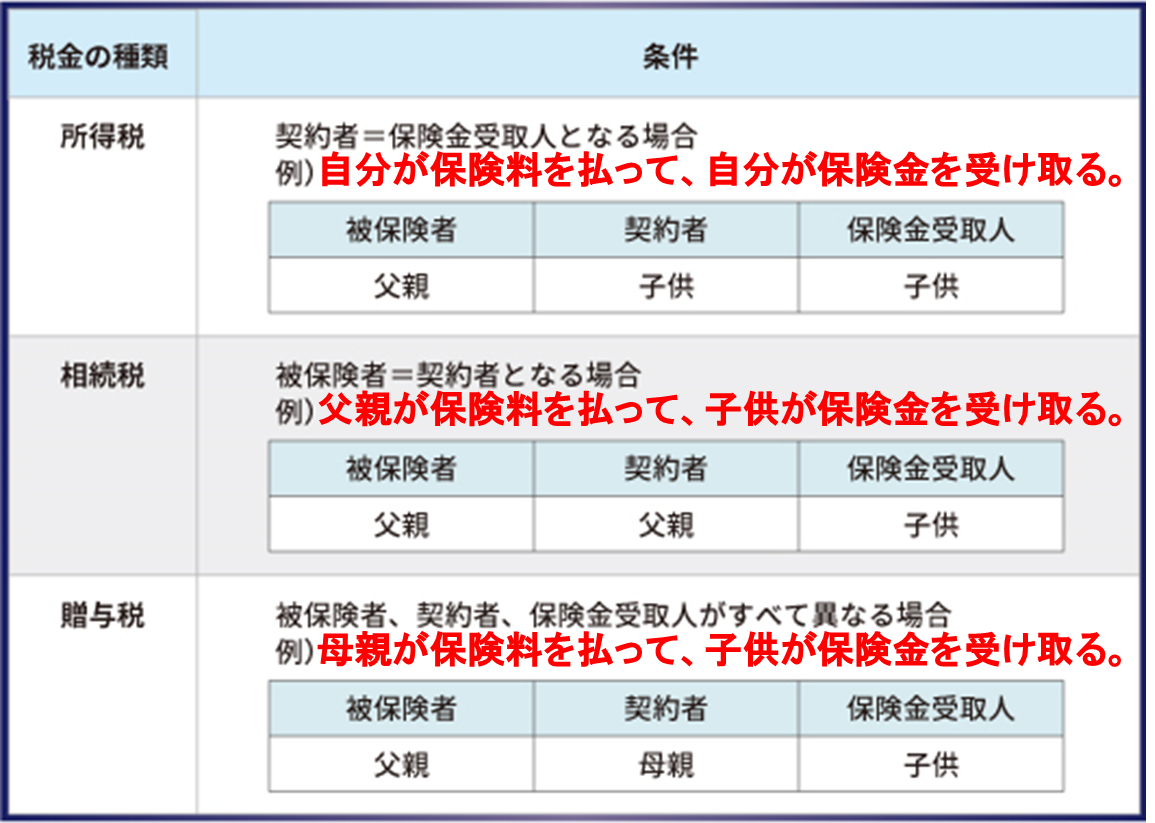

なお、生命保険の死亡保険金は、契約者と被保険者、受取人の関係によって、課税される税金の種類が次のように変わります。

<被保険者である父が亡くなった場合>

※契約者が保険料を負担しているものとする。

父が保険料を負担して子が受取人という場合、父から子への相続とみなされます。

母が保険料を負担して子が受取人という場合、母から子への贈与とみなされます。

この図式は、各税金の性質を理解しながら読み解かないと、少し混乱するかもしれません。

保険契約者、被保険者、保険料負担者の各関係をおさえて生命保険を活用することが肝要です。

また、生前贈与を受けた現預金は、生命保険料として使いますから、相続税計算時の「持ち戻し」対象から外れます。

場合によっては、多少の贈与税がかかったとしても、生前贈与で財産の移転を進めた方が有利になる場合もあります。

この方法を活用する場合、相続税と所得税・住民税のどちらの税金が安くなるか、しっかりシミュレーションすることが大切です。

セミナーでは、同じような図を用いて、上記のことを分かりやすく説明していく予定です。

3.受け取った生命保険金は遺産分割対象外

生命保険の死亡保険金は、保険金受取人固有の財産となり、遺産分割協議の対象外となります。

「受取人固有の財産」とは、もう少し分かりやすく言うと、「もともと受取人が指定されていてその人のものと決まっていた財産、ほかの人にはいかない財産」という意味です。

つまり「相続財産」であれば、各相続人の話し合いにより「遺産分割」によって誰に権利が帰属するか分かりませんが、「死亡保険金」は「もともと受取人はこの人」と決まっているので、遺産分割の対象にはなりません。

したがって、「遺産分割」の対象にしたくない場合(特定の相続人だけに財産を残したい場合)は、「生命保険金」は有効に活用できるということになります。

4.受け取った生命保険金は遺留分対象外

遺留分とは、相続人に法律上確保された最低限度の財産のことです。

遺言等によりもらえる財産が、最低限認められる「遺留分」より少ない場合は、「遺留分」を他の相続人に請求することが可能です。

しかしながら、生命保険金は、保険金を受け取る人の固有財産であり、被保険者である被相続人の相続財産を構成しない(「みなし相続財産」)と考えられているため、遺留分の計算には含まれません。(ここでの「固有財産」の考え方は、「生命保険金は、もとより被相続人が生前に残していた財産ではなく、相続開始後にはじめて発生した財産。だから別物で保険金受取人だけがほかの相続人とは隔絶してもらえるもの」ということです。)

つまり、生命保険を活用すれば、遺留分を気にすることなく、自由に財産を移転することが可能となります。

5.保険金の支払いがスムーズで、納税資金の確保に役立つ

被保険者の死後、スムーズに保険金の支払いを受けられるのも生命保険のメリットです。

一般的に人が亡くなると、さまざまな出費が発生します。

しかし、相続財産の多くを不動産が占めている場合など、現金をすぐに用意できないことがあります。

また、被相続人の死後は預金口座が凍結され、遺産分割協議が終わるまで預金を引き出せなくなります。(金融機関は、成立した遺産分割協議書を求めます。)

遺産分割協議が長引くと、預金があるのに引き出せずに困るといった状態にもなりかねません。

そんな時、保険会社に申請してから比較的短期間でまとまったお金を受け取れる生命保険は、納税資金やそのほかの資金の確保に役立ちます。

6.相続放棄した場合も保険金を受け取れる

相続財産には債務などマイナスの財産も含まれるため、被相続人の死後に相続放棄を選択する人もいます。

しかし、受取人固有の財産である生命保険の保険金(ほかの相続財産とは隔絶した受取人固有の財産)は、相続放棄をした場合でも受け取れますが、上記の「1.保険金の非課税枠がある」で説明した非課税の適用を受けることはできません。(例えば、法定相続人が1人だけで、その人が相続放棄をした場合、ほかの財産については相続権を失いますが、生命保険金だけは受け取る権利が残ります。ただし、上記の基礎控除額計算のように、500万円×1人=500万円をもらった生命保険金から控除することはできません。)

また逆に、相続放棄をしていない人が生命保険金を受け取る場合は、非課税金額を計算する際の法定相続人の人数には相続放棄をした人も含めることができます。(例として、今度は法定相続人が2人います。そのうちの1人が相続放棄をしました。けれども相続放棄をした人の数も含めて、500万円×2人=1000万円の基礎控除額を、もらった生命保険金から控除することができます。)

なお、相続放棄をするには、相続の開始を知った日から3ヵ月以内に家庭裁判所で手続きをしなければなりません。単に「放棄する」と公言するだけでは相続放棄にはならないため注意が必要です。

7.代償分割に活用できる

生命保険は、代償分割にも活用できます。

代償分割とは、不動産など分割の難しいまとまった財産を受け取った人が、ほかの相続人に代償金を支払うことで、相続のバランスをとる方法のことです。

例として、2人兄弟で、父親の死後に相続が起きたケースを考えてみましょう。

相続財産は事業用不動産のみで、事業用不動産は長男が相続しました。

その場合、このままでは、次男の手元には何も残りません。

そこで、長男は次男に対し、不動産の評価額の半分を現預金で支払い、バランスをとりました。

このようなケースが、代償分割にあたります。

代償分割の際に、被保険者を被相続人にし、契約者と保険金受取人を長男にしておけば、長男は相続発生時に受け取った保険金を、弟への代償金の支払いにあてられます。

8.まとめ

生命保険を活用して、計画的に相続税対策をしよう

相続税対策に生命保険を活用するシーンがいくつもあります。

相続財産をめぐって親族間で争う事態は誰もが避けたいと考えるでしょう。

無用な課税や争いを防ぐためにも、生命保険を有効活用し、計画的に相続対策を行うことが大切です。

このたびの無料セミナー「相続対策に生命保険を活用する方法」には、朗報となる内容が盛りだくさんとなっています。 今回のセミナーテーマ以外でも、個々に相談したいことがあるいう方もいらっしゃると思いますから、個別で相談にものっていきたいと考えております。

この相談も、もちろん無料ですし、有料相談になる弁護士さんなどと話しをする前の機会として、是非ともご活用いただければと思います。

TAKUTO INVESTMENTではオーナー様皆様のお考えの投資プランに合わせて無理のない投資プランをご提案いたします。また、融資先のご紹介など投資前からのご相談だけではなく物件管理や大規模修繕のご計画などオーナー様の不安を解消できるようバックアップして参りますので、ぜひお気軽にお問合せください。

生前贈与は早く始めるほど効果的!

生前贈与は早く始めるほど効果的!  不動産投資におけるサラリーマンの与信枠とは?与信枠がどのように決まるのかを解説!

不動産投資におけるサラリーマンの与信枠とは?与信枠がどのように決まるのかを解説!